Quer atuar na bolsa de valores, mas sem ficar exposto ao alto risco de certas operações? Então, chegou a hora de conhecer o lançamento coberto de opções, cujas operações ficam atreladas aos outros ativos que são negociados na B3, a exemplo das ações.

Neste post, falaremos do lançamento coberto de opções, que é conhecido como covered call ou financiamento. Além disso, abordaremos os perfis que tendem a se interessar pela estratégia, de modo que você possa verificar se ela faz sentido para os seus objetivos.

E aqui vai um spoiler: se você preza pelo quesito segurança, não deixe de ler o artigo até o final. Isso porque você conhecerá uma forma efetiva de “cobrir” o preço de exercício e minimizar as eventuais perdas, principalmente para quem tem aversão aos riscos elevados.

O que significa lançamento coberto de opções?

Para entender como funciona o lançamento coberto de opções, começaremos com os conceitos de call e put. Aqui, estamos falando de adquirir o direito de negociar um ativo por um preço pré-determinado, sendo que o call é relativo à compra e o put é ligado à venda.

Isso significa que você poderá exercer o direito de comprar uma ação pelo preço pactuado, mesmo se ela se valorizar. E é justamente aí que entra o covered call que explicaremos logo a seguir.

>>> Descubra como escolher as melhores ações para investir

O que é lançamento coberto de opções?

O lançamento coberto de opções é uma operação simultânea feita no ambiente da bolsa de valores. Trata-se da compra de uma determinada ação seguida da venda de uma opção de compra dessa mesma ação, que é o lançamento ou o financiamento.

O titular da opção terá o direito de comprar o ativo-objeto pelo preço pactuado, mas em uma data futura (vencimento).

Caso a opção seja exercida, ele saberá de antemão o retorno do investimento. E, se não for exercida, receberá o prêmio na venda da opção, mantendo o papel na carteira por um preço de exercício (strike) menor do que teria no mercado à vista.

>>> Leia mais detalhes sobre o mercado de opções

Como funciona o lançamento coberto de opções? 2 exemplos

Para entender a dinâmica do lançamento coberto de put e call, veja os exemplos da XP Investimentos. A propósito, essa estratégia costuma ser usada para proteger a carteira (hedge) ou para lucrar com a oscilação dos preços (especulação financeira).

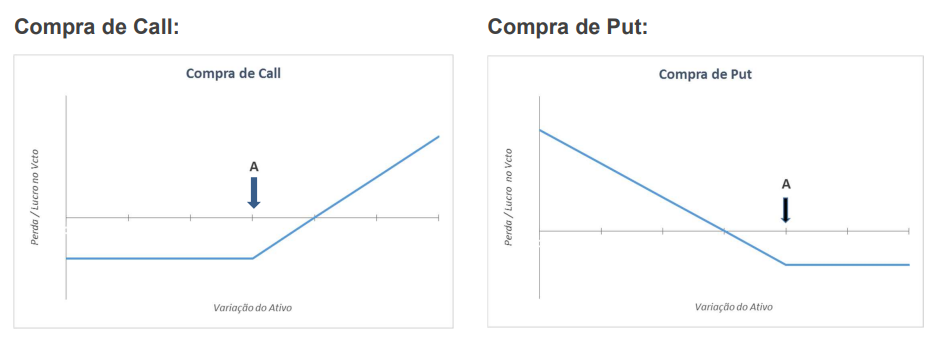

1. Compra de call e put

Compra de call

Na compra, tem-se o direito de comprar o ativo-objeto pelo preço predefinido (strike), no ponto A. E, na data de vencimento, pode-se exercer o direito se esse ativo estiver acima do strike, o que é uma alternativa mais vantajosa, em termos de lucratividade.

Compra de put

Já na venda, adquire-se o direito de vender esse ativo-objeto pelo preço determinado previamente, no ponto A. Se, na data de vencimento, o papel estiver negociado abaixo do strike, exercer esse direito de venda trará retornos positivos para rentabilizar a carteira.

2. Venda de call e put

Venda de call

Na venda de call, o investidor deve negociar o ativo-objeto pelo preço acordado, caso o valor supere o strike no vencimento. Por outro lado, se o ativo estiver abaixo do preço de exercício, essa call valerá apenas e tão somente zero.

Em geral, esse vendedor da call deve efetuar a venda coberta para remunerar a carteira com o valor do prêmio recebido. Mas, se quiser fazer a venda “a descoberto”, a perda financeira será ilimitada, considerando a diferença entre o preço final e o ponto A.

Venda de put

Na venda de put, a coisa muda de figura. No caso, o investidor deve comprar o ativo-objeto pelo preço predefinido, se estiver com preço abaixo do exercício (ponto A) no vencimento.

Nessa linha, a perda financeira será a diferença entre o preço de exercício e o valor final do ativo, descontado o prêmio da venda. E o ganho máximo será o prêmio recebido se o papel atingir um preço superior ao do exercício no vencimento. Como o preço da put será zero, essa é uma forma de remunerar a carteira em cenários de alta (valorização).

Lançamento coberto de opções: próximos passos

Para consolidar as informações do artigo, vale a pena considerar outros três pontos-chave. Sendo assim, confira três recursos essenciais para maximizar o potencial de ganhos, uma vez que te ajudam a orientar a tomada de decisão nos seus investimentos.

1. Como aplicar o tripé de investimentos no mercado de opções?

O tripé dos investimentos é formado pelos critérios: segurança, liquidez e rentabilidade. Atualmente, não existe uma aplicação perfeita, razão pela qual você precisará priorizar dois desses três itens em cada tipo de investimento, inclusive no mercado de opções:

- segurança: nas aplicações financeiras, a segurança está relacionada a correr menos riscos. Por exemplo, isso pode ser feito ao selecionar ativos de baixo risco para compor a carteira, com o objetivo de evitar os calotes ou prejuízos;

- liquidez: é a capacidade de converter o valor que estava aplicado em dinheiro para usar como quiser. Quanto maior o prazo de vencimento, menos “líquido” será um investimento, isto é, ele demora mais tempo para ficar disponível na sua conta;

- rentabilidade: trata-se do percentual de retorno que será obtido em relação ao montante que foi investido. Aliás, existe o rendimento bruto (antes dos descontos) e o líquido (após deduzir impostos, taxas e outros custos).

2. O lançamento coberto de opções é indicado para qual perfil de investidor?

De fato, essa estratégia é muito usada por quem tem um perfil conservador, devido à baixa tolerância aos riscos. Porém, os investidores moderados e arrojados, que têm mais apetite a riscos, também podem se beneficiar dessa opção para diversificar seus portfólios.

>>> Conheça os três perfis de investidores e saiba como descobrir qual é o seu

3. Curso online para lucrar com o mercado de opções

Se a ideia é aprimorar a estratégia de investimento, a Faculdade XP School tem uma formação que te ajuda nisso. No curso “In the money: como começar a lucrar com opções”, você poderá potencializar seus ganhos ao operar assertivamente nesse mercado.

Vamos nessa?