Afinal, o que é CDI e Selic? Quais as diferenças e semelhanças entre elas? Como usá-las para escolher os melhores investimentos?

Antes de avançarmos neste conteúdo é importante que você saiba que CDI e Selic não são tipos de investimentos, mas sim nomes de taxas de indexação. Ou seja, são indicadores econômicos utilizados como referência para o rendimento de ativos e aplicações.

Por exemplo, títulos indexados à inflação (IPCA) variam de rendimento de acordo com o aumento ou redução do índice. Já os investimentos indexados ao CDI ou à Selic também têm a rentabilidade alterada de acordo com o movimento dessas duas tarifas no mercado.

CDI e Selic: qual é o melhor investimento?

Essa pergunta é muito comum entre quem está começando a investir. Entretanto, não há uma resposta correta para ela, afinal, como vimos acima, CDI e Selic não são investimentos. Ambos são taxas indexadoras de outros investimentos, como CDB, Tesouro Direto, LCI e LCA e mais.

Taxa Selic

A taxa Selic é a taxa básica de juros da economia no Brasil. Ela determina, por exemplo, o aumento ou redução das tarifas de empréstimos. Geralmente, quando a taxa Selic está em alta, as taxas de empréstimos também aumentam.

Se você realiza algum investimento indexado por ela, o aumento da taxa Selic representa aumento da rentabilidade.

Quem define a taxa Selic? O Copom (Comitê de Política Monetária) se reúne a cada 45 dias para definir a taxa Selic.

O Tesouro Selic é um exemplo de investimento de renda fixa que é indexado pela Selic. Porém , ele não é o único. Como dissemos, ela é a taxa básica de juros da economia e influencia, inclusive, o CDI, que, por sua vez, gera impacto nos investimentos como CDB.

Além do Tesouro Selic, existem outros tipos de títulos do tesouro, baseados em outros indexadores, entre eles a inflação. Ao investir no tesouro você está, na realidade, emprestando dinheiro para o governo, que retorna esse valor com juros, na data de vencimento.

Quais são os tipos de Tesouro?

Entre os tipos de tesouro estão:

- Tesouro Selic,

- Tesouro Pré-fixado,

- Tesouro IPCA.

Cada um apresenta-se como a melhor opção para diferentes tipos de objetivos. O Tesouro Selic, por exemplo, é a opção ideal para quem deseja manter a reserva de emergência, afinal, ele possui liquidez diária.

>>> Para aprender mais sobre cada um deles, indicamos que leia o artigo “Quais são os tipos de Tesouro Direto ideais para suas metas?”.

CDI

CDI, ou Certificado de Depósito Interbancário, é a taxa usada pelos bancos para transações de empréstimo entre eles. Por determinação do Banco Central, instituições financeiras não podem terminar o dia com o caixa negativo. Logo, os bancos realizam empréstimos entre si, usando o CDI como indexador.

Além do empréstimo entre os bancos, o CDI também passou a ser uma taxa usada em diferentes transações, como o empréstimo realizado aos bancos por meio do CDB, por exemplo.

De fato, o CDB é um tipo de investimento em que você, como investidor, empresta dinheiro ao banco para que ele possa realizar as atividades financeiras, por exemplo, financiamentos imobiliários e de veículos.

Em grande parte dos casos, o CDB tem como indexador o CDI. Por isso, talvez você já tenha visto algo como CDB com 120% do CDI.

Isso quer dizer que a sua rentabilidade será o valor da taxa do CDI acrescido de 20%.

Mas, em quanto está o CDI? É aqui que o indexador se reencontra com a Selic.

CDI e Selic

CDI é um indexador atrelado à Selic, representando uma alíquota muito próxima e variando junto com ela. De fato, CDI e Selic ficam em torno de 0,10% de diferença, com o CDI sendo abaixo da Selic.

Enquanto este artigo está sendo escrito, em novembro de 2021, a Selic está em 7,75% ao ano e o CDI está em 7,65% ao ano.

Isso quer dizer que os investimentos que possuem as taxas como indexadores, oferecem as rentabilidades aproximadas.

A diferença começa a aparecer quando há variação no percentual de retorno a partir de cada taxa.

A poupança, por exemplo, varia seu rendimento a partir da flutuação da Selic. Se a taxa estiver igual ou abaixo de 8,5% ao ano, o rendimento da poupança será equivalente a 70% da Selic mais a variação da Taxa Referencial (que desde 2017 se mantém em 0%).

Como dissemos acima, CDI e Selic são taxas muito aproximadas, logo, quando falamos de 70% da Selic, também podemos nos referir a algo próximo a 70% do CDI.

Entretanto, ao observarmos outras opções de investimento, como os CDBs que pagam acima de 100% do CDI e o Tesouro Selic, encontramos rentabilidades muito mais vantajosas que a oferecida pela poupança.

Afinal, a caderneta de poupança tem perdido feio para a inflação, como mostrou matéria publicada pelo G1.

Um CDB que ofereça 120% do CDI vai pagar a taxa completa (atualmente 7.65%) mais 20% sobre elas (que gira em torno de 1,53%). Isso quer dizer que um investimento que oferece 120% do CDI, paga, atualmente, 9,18% ao ano.

Logo, ao buscar por um investimento com esses indexadores, é importante observar o valor atual da taxa Selic e do CDI, bem como identificar a porcentagem sobre eles que é oferecida.

Como podemos observar no gráfico abaixo, ao investir R$10 mil no Tesouro Selic 2024, com a rentabilidade anual calculada como SELIC + 0,1151%, a previsão de faturamento é de R$12.239,89 líquidos (já descontado o Imposto de Renda).

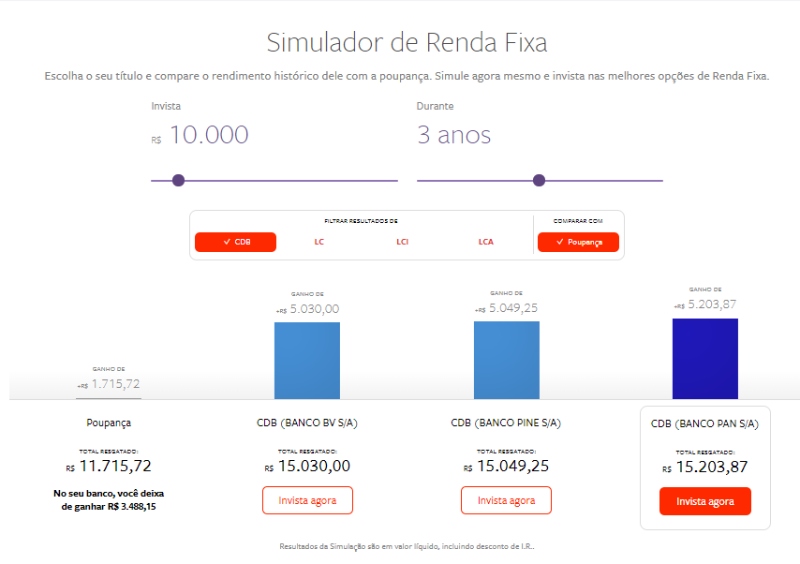

Já no simulador da corretora Rico é possível identificar uma oportunidade de investimento em CDB que, dentro do mesmo período (três anos a partir da data de aplicação), oferece um total a ser resgatado de R$15.203,87.

Esse comparativo nos indica que o investimento apresentado pela Rico oferece um CDB com mais de 100% do CDI e, por isso, a rentabilidade da aplicação se mostra maior em comparação à simulação do Tesouro Selic mostrada acima.

É importante lembrar que ambas as taxas são bem semelhantes quando avaliadas em 100%.

Em resumo, CDI e Selic funcionam como indexadores dos juros de investimentos em renda fixa, entre eles Tesouro Direto, CDB e mais.

Afinal, qual a diferença entre CDI e Selic?

A diferença entre Selic e CDI está no fato de que a primeira é a taxa básica de juros do Brasil, sendo responsável, inclusive, pela variação da segunda. O CDI é o balizador dos empréstimos privados com títulos emitidos em garantia pelo próprio banco tomador do empréstimo.

A Selic é a referência utilizada nos empréstimos entre bancos e empréstimos ao governo, tendo como garantia os títulos públicos.

CDI e Selic são elementos importantes para a avaliação de investimentos. Existem outros termos que precisam ser aprendidos para garantir a tomada de decisão estratégica.

Para adiantar seu processo de aprendizado, te convidamos a conhecer o curso online que a Xpeed criou para investidores, “Renda fixa: Ganhos com Baixo Risco”.

São duas horas de muito conhecimento e compartilhamento de um método prático para investidores que querem um passo a passo para começar a ter maior rentabilidade e fazer seu dinheiro trabalhar para você.